【看中國2017年3月30日訊】去年三季度以前,很多國家掉進了流動性陷阱,歐、日、瑞士等國的人民不斷提取現金,中國PPI不斷走低,大家記憶猶新。

流動性陷阱這種模式是當今世界經濟的噩夢,源於現在的經濟增長嚴重依賴於貨幣增發(也就是依賴投資),依靠管理和科技進步推動經濟增長的內生性動力嚴重不足。印鈔推動經濟增長本質就是龐氏騙局,當流動性陷阱出現的時候意味著投資變得沒意義、騙局難以為繼,這是大人們驚慌失措的根源。

歐洲央行和美聯儲還有另外一種方式打壓通脹,那就是打壓原油價格。原油價格走低之後自然拖動大宗商品價格走低,壓制了通脹。後來又說過「不看好國際大宗商品價格,看多貴金屬價格」,等等,現在看來,市場運行的似乎更加快速:

在此,需要佩服美聯儲、歐洲央行對未來經濟運行軌跡的洞察能力(筆者不認為是操控,因為未來半年的經濟運行軌跡和重大事件,他們可以推斷)。最近,出現壓制國際大宗價格展現跌勢的主要原因包括:

1,中國製造業和房地產投資增速環比放緩,這必然帶來對國際大宗需求的下滑預期。前幾天,周小川行長說:本輪貨幣寬鬆接近結束。又給駱駝身上又放了一根稻草;

2,川普(特朗普)政府的減稅政策很可能會遇到很大阻力,醫改未獲通過加重了人們的擔憂,這將有損美國經濟增長進而削減對國際大宗的需求;

3,美國原油市場份額擴大,出口增長。根據美國EIA統計數據,2016年美國原油出口量達52萬桶/日,2017年1月增加到74.6萬桶/日,2月前四周出口量更創下90萬桶/天的歷史新高,增長的速度非常快。這讓6月份歐佩克延長減產協議的會議基本喪失了意義,因為他們無法容忍市場份額的不斷流失。未來,歐佩克在國際能源市場上的話語權將下降,甚至很可能成為一盤散沙,國際壟斷組織的話語權下降,讓原油市場出現充分競爭的格局。

此時,又有兩家能源巨頭也來「添亂」,英國颶風能源公司宣布,在蘇格蘭海岸北部設得蘭群島附近發現儲量高達10億桶的大型油田,這可能是本世紀英國海域被發現的最大石油儲備,計畫於2019年開始生產。西班牙石油公司Repsol宣布在美國阿拉斯加州北部發現儲量12億桶的巨型油田,是美國最近30年來發現的最大油田。一方面美國的頁岩油在技術進步的推動下瘋狂增產,新的油田被發現,歐佩克的限產協議失去意義,大家面臨進行新的價格戰以爭奪市場份額的格局;另一方面中美的經濟增長前景黯淡,讓大宗商品價格承壓。

美元走弱並不意外,雖然美聯儲在本月加息0.25%,但耶倫的鴿派言論完全表明她只能跟隨通脹被動加息,不足以提振美元繼續強勢下去。而美國通脹上行的有些快,意味著美元資本投資收益率下降,壓低美元的價值。川普減稅預期受阻,經濟增長前景黯淡,這意味著美元的資本投資收益率更沒有保證,眾多因素讓美元指數承壓。

未來,反向因素會發生作用,因為大宗價格的下跌,意味著通脹預期受到壓制,此時,美元的投資收益會有提升的預期。同時,美國原油出口份額不斷上升,也會改善美國的貿易狀況,這會對美元未來的走勢產生影響。市場總是在不斷地進行內在邏輯的微循環。

大多新興國家,都是通脹型經濟。通脹型經濟的支撐在何處?在於各種價格要素的不斷上漲,一旦價格下跌,會同時威脅債務和財政收入,讓基本建設等投資活動喪失意義,這是這些國家懼怕流動性陷阱的深層次根源,這是一方面,另一方面,美聯儲在加息週期,一旦這些新興經濟體採取印鈔的手段對抗這種流動性陷阱,就可能帶來本幣貶值壓力急劇加大,讓自己陷入貨幣危機之中。所以,流動性陷阱是通脹型經濟體的巨大威脅。

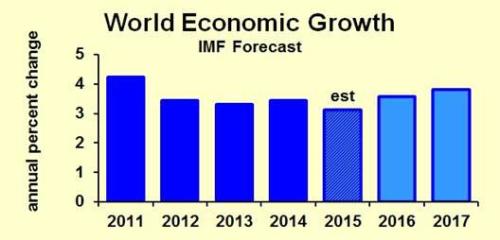

國際貨幣基金組織(IMF)的全球經濟增長預期(網路圖片)

經過2014-2016年的資本外流,新興國家的外匯儲備已經被削弱,外債償付能力下降;同時,在美聯儲持續加息的壓力下,各經濟體內部的利率已經上升、資金鏈已經逐漸繃緊,債務問題變得嚴重。

過去兩個多季度,基於中國加槓桿提升對國際大宗的需求、川普的減稅預期推動大宗的需求,讓全球經濟再現美好預期、暫時擺脫了流動性陷阱和債務威脅。而一旦這種邏輯不再成立,希望就會再次破滅。

其一,大宗商品國特別是產油國將再次跌入黑暗之中。

隨著美國原油在國際市場上的份額不斷擴大,加上原油價格如若繼續走低,將嚴重地威脅他們的財政收支。一旦減產協議無法延續(這是很大概率的事件),沙特很可能開啟新的價格戰,終歸各國保證自己的財政收支平衡是頭等大事,而且現在的價格戰應該比當初還要慘烈,因為伊朗這個產油大國加入了戰團。

委內瑞拉依舊處於動盪之中,正在開啟麵包戰爭。隨著原油價格的下跌和委內瑞拉原油產量的不斷下滑,馬杜羅很有可能被軍隊趕出總統府,這是南美的慣例,因為那些吃不上飯的人民很可能都是軍人的家人、親屬。如果軍人的供給無法滿足,馬杜羅的大限也就到了。委內瑞拉的債務違約已成必然。

俄羅斯可以有今天,普京在2014年盧布危機之後的正確應對措施發揮了很大的作用。但是,原油價格的再次低迷、2017年還債高峰期正在到來、國內爆發反腐遊行讓社會局勢不再穩定,無論普京還是盧布的壓力將再次加大。

奈及利亞、安哥拉、巴西、哥倫比亞、墨西哥等國的貨幣已經遭遇一輪猛烈的拋售,通脹基本都還尚處於高位,一旦原油等大宗收入下滑,再次遭遇困局是顯然的事情,通脹之火也就會再次點燃。

亞塞拜然貨幣馬納特在2015年底放棄盯住美元的政策、兌美元匯率遭到腰斬,哈薩克斯坦堅戈在2015年8月放棄與美元的聯繫匯率、單日暴跌30%,這些國家本身就在債務危機之中,危機很可能加重。

中東的石油富豪國家也會面臨威脅。3月21日,因沙特財政赤字高企、外匯儲備下降、資產負債表日益惡化,惠譽調降沙特評級至A+,展望為穩定。這是沙特自2016年以來第二次被惠譽降級。從2016年6月到2017年1月期間,沙特政府的存款減少2,400億里亞爾至8,410億里亞爾,這相當於2016年沙特GDP的25%。沙特2016年的財政赤字達到4,160億里亞爾,佔GDP的17.3%,遠高於其預算目標3,260億里亞爾。沙特的財政數據很不樂觀,一旦油價下跌招致沙特的聯繫匯率無法持續,中東很多國家的聯繫匯率都只能解體。而一旦聯繫匯率解體,基本就會帶來債務危機,亞塞拜然和哈薩克斯坦就是典型的例子。

違約,將不再是激動人心的事情。

其二,中國的錢袋子也會擔憂。

本來,在一些政策(供給側改革、提升運價等)和加槓桿的共同作用下,通脹從去年10月份被推動起來,擺脫了流動性陷阱的威脅,1-2月的財政收入有明顯的改觀。如若大宗商品價格再次步入跌勢,通縮的陰影再次來襲,就會再次面臨流動性陷阱的威脅,就會有更多的輝山乳業出現。此時,進行更多的「改革」措施自然是需要的,還可以限制進口(通過供給端刺激通脹)。那是否還需要進入主動的貨幣貶值之旅?這既可以刺激通脹也可以改進國際收支——當然這是大人們思考的事,與小民無干。

如若這一輪大宗價格延續下跌,將比2014-2016年中的下跌帶來的威脅更大,這是很多國家的希望破滅之旅。