【看中國2017年9月23日訊】2013年的諾貝爾經濟學獎得主、耶魯大學經濟學教授羅伯特·席勒最近發文稱,當下美國股市的特點是:在經歷了一段強勁的盈利增長和非常低的波動之後,估值異常高。

這些表面上相互矛盾的信息,是不是暗示著美股即將步入熊市呢?

要回答這個問題,我們必須回顧過去的熊市。這就要求我們準確地界定熊市的含義。如今,媒體把「經典」或「傳統」熊市定義為股票價格出現20%的跌幅。

在20世紀90年代以前,媒體並不這樣定義,也沒有跡象表明是誰提出了這個定義。這個定義可能源於1987年10月19日,當日股市單日下跌超過20%。人們試圖將這一術語與「黑色星期一」聯繫起來,可能導致了20%與熊市間關係這個定義,記者和編輯們可能只是互相抄襲。

20%定義熊市的起源

無論如何,現在20%的跌幅被廣泛認為是熊市的標誌。不過對於下跌的時間段,似乎並無明顯的共識。事實上,過去的報導對熊市的定義中,根本沒有提到時間段。關於這個問題,記者顯然認為並不需要精確。

在評估過去的美股熊市時,席勒採用了傳統的20%這個數據,並添加了時間段。根據席勒的定義,熊市前的峰值是最近12個月的最高點,在接下來的一年裡應該有一個月下跌20%。如果臨近幾個月均出現峰值的話,就選最後一個月。

參考席勒制定的每月的標準普爾綜合指數和相關數據的彙編,可以發現,自1871年以來,美股只出現了13次熊市。熊市前的峰值月分別出現在1892、1895、1902、1906、1916、1929、1934、1937、1946、1961、1987、2000和2007年。而有兩次股市崩盤沒有出現在這個匯總中,即1973-74年和1968-70年崩盤不在名單上,因為這兩次戰線比較長,且是漸進性的。

週期性調整市盈率(CAPE Ratio)

一旦確定了過去的熊市,現在是時候評估他們之前的股票估值了,用席勒及其哈佛同事John Y. Campbell在1988年開發的一個指標,即週期性調整市盈率或週期性調整本益比(CAPE Ratio),來預測股票市場的長期收益。

「週期性調整市盈率」(CAPE, Cyclically Adjusted Price Earnings),也就是用10年的平均盈利取代普通市盈率的過去一年盈利來計算,這樣可以平滑經濟週期的影響,更精確地反映估值。

席勒的數據顯示,美股的CAPE在5到6倍左右就是大底部了,而超過25倍就進入「非理性繁榮」的瘋狂期了——2000年科網泡沫破裂前夕,這一數值一度高達44.2倍。

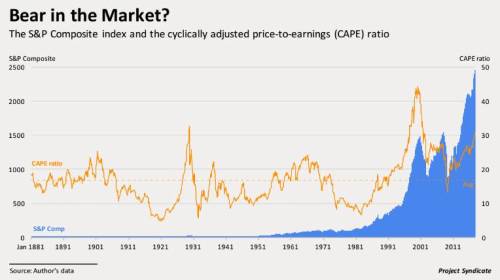

本月,美股的CAPE剛超過30倍,這已經很高了(下圖)。事實上,從1881年到今天,美股CAPE的平均值僅為16.8。此外,只有兩次超過30倍:1929年,及1997-2002年間。

標普綜合指數與週期性調整本益比的相關性(作者配圖)

但這並不意味著高CAPE與熊市無關。相反,在熊市前的峰值月裡,CAPE均值高於平均水平,為22.1,這表明CAPE在熊市爆發前確實往往會上漲。

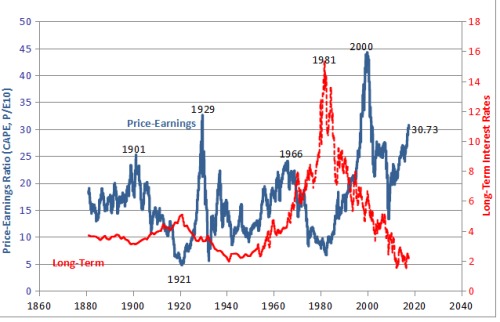

美國歷史上的市場長期利率與股價本益比的對比(藍線:CAPE;紅線:長期利率)

此外,在三次熊市中,出現了CAPE低於平均水平,分別是1916年(第一次世界大戰期間)、1934年(大蕭條時期)和1946年(第二次世界大戰後的經濟衰退時期)。因此,高CAPE意味著具有熊市的潛在性,儘管它絕不是完美的預測指標。

股指漲幅

可以肯定的是,似乎有一些有希望的消息。根據席勒的數據,自1881年以來,標普500平均每年增長1.8%;而從2016年第二季度到2017年第二季度,實際收益增長率為13.2%,遠遠高於歷史年增長率。

但這種高增長並不會降低熊市的可能性。事實上,熊市前的峰值月份也往往表現出較高的實際收益增長率:13次熊市中,年度平均增長率為13.3%。此外,跌幅最大的一次熊市期,即1929-32年,這次熊市爆發前的峰值期的12個月實際收益增長率達到18.3%。

低波動性

另一個表面上的好消息是,平均股價波動率——前一年實際股票價格的每月百分比變化的標準差——目前是非常低的,僅為1.2%。而1872年至2017年間,該波動率是目前水平的近三倍,為3.5%。

然而,這並不意味著熊市不會來臨。事實上,過去13次熊市中,在美股熊市前的峰值月所在年份,股票價格的波動率也往往低於平均水平,儘管當前波動率水平低於那些時期的均值3.1%。不過,在1929年股市崩盤前的峰值月裡,波動率只有2.8%。

簡而言之,今天的美國股市看起來和之前13次熊市中大多數熊市爆發前的高峰期一樣。不過,這並不是說這次就一定會爆發熊市:這樣的事件很難預料,下一次熊市爆發前可能還有很長的路要走。即使熊市來臨,對於那些不在市場高峰期買入,也不在波谷賣出的人來說,損失往往小於20%。

不過,以上席勒的分析應該是對市場自滿情緒的警告。投資者如果對歷史沒有正確的認識,會面臨很多的股市風險,從而可能承受相當大的損失。

【免責聲明】本文僅代表作者本人觀點,與看中國網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。讀者請僅作參考,並自行承擔據此進行投資操作而產生的全部責任。