【看中國2018年1月16日訊】中國是通脹型經濟體。去年,領導們在多個場合都在表態,必須避免發生系統性金融風險——這是為什麼呢?

系統性金融風險(也就是金融危機)的本質就是徹底的去槓桿過程。由於中國經濟增長主要依靠投資推動,投資的主體主要是地方政府和國企,就讓債務大部分集中在地方政府和國企身上(有報導,國企債務已經超過了100萬億);同時,由於投資項目的所有權與經營權分離,保增長又有很強的政治因素在內,很容易形成債務的質量問題。所以,一旦進行徹底的去槓桿過程,這些債務很容易首先集體爆發,就會在商業銀行形成巨額的壞賬,基於這類債務都有「類主權」的性質,央行只能開動印鈔機買單,自然就容易形成貨幣危機和社會危機。這與其它國家的經濟特點和債務特點都不相同。所以,中國必須避免系統性金融風險。

中國一旦爆發系統性金融危機,就需要商業銀行提前訂立遺囑,導致貨幣和社會危機。

然而,在不准許發生系統性金融風險的環境下,面對資本逃離實體、不斷進入金融領域逐利、進行錢炒錢的現象,顯然又是危險可怕的。

次貸危機之後,先是影子銀行系統快速發展,據瑞銀中國首席經濟學家汪濤估算,2016年底影子銀行信貸規模在60∼70萬億左右;過去三四年,在所謂金融創新的口號之下,網際網路金融飛速發展,屬於野草遍地的態勢,現金貸、P2P均屬於此類,它們成為整個經濟體上龐大的「食利階層」。

任何一個國家,都需要良好的金融服務,服務的對象必須是實體經濟,最終實現協同發展。但是,中國因為地方政府對土地財政具有很強的依賴性,地方政府對於房地產和房價百般呵護,造成資產價格不斷上漲,也就孕育了行業的畸形高利潤。追逐更高的利潤是資本的天性,結果,影子銀行系統一頭紮進房地產業,終於給房地產插上了翅膀,這是次貸危機之後房價飛速上漲的根本動力之一。高速上漲的資產價格就推動了生產要素價格的快速上升,實業企業的利潤被嚴重擠壓,結果,就讓「賣廠炒房」的情形不斷發生,也推動了實業老闆的跑路潮和外資企業的不斷遷出。更有甚者,最近兩年有些上市公司主業虧損,賣了兩套房子就可以依靠投資收益來保牌,這簡直讓人忍俊不禁!

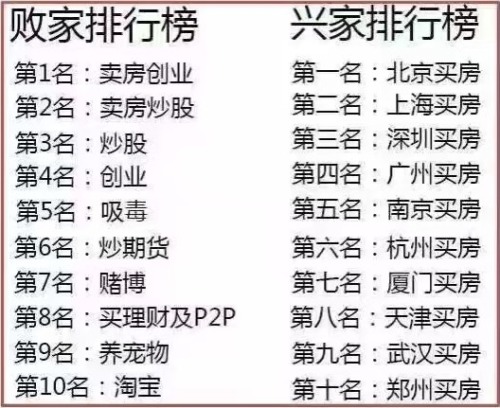

敗家排行榜VS興家排行榜,看看你中了哪個?(網路圖片)

然而,金融本身不能創造價值,房地產也不能創造價值(無論價格高低,都是那套房子),實體經濟才是一國經濟的根基。當根基被持續損傷之後,經濟大廈就會坍塌,這會造成什麼後果呢?

我們知道,央行的印鈔廠和一般印刷廠本質上沒什麼不同,但是央行印鈔廠印出來的紙張擁有特權,在經濟生活中作為支付手段。當實體經濟運行過程中創造了價值之後,這些紙張就被注入了信用(代表了一定的財富),這時它就告別了紙張的身份,成為了鈔票。央行印刷廠印出的紙張終於與普通印刷廠印出的紙張顯示出了不同。

然而,如果實體經濟被掏空,央行印刷的紙張持續在金融領域空轉或用於炒房,基於這些領域並不能創造絲毫的價值,也就意味著央行印出來的紙張依舊還是紙張,沒法變成鈔票,央媽本來是開印鈔廠的,結果變成了印刷廠,最終就會導致通脹、物價暴漲(全社會沒有了創造財富的能力,紙幣沒有了對應的財富),貨幣危機也就來臨了。

所以,這種資本聚集在金融領域和資產價格領域進行炒作的行為必須打擊:第一是打擊網際網路金融和影子銀行;第二就是打壓房地產,因為影子銀行系統與房地產緊密相連,只要房地產可以實現高利潤,就無法對這些附著資本形成打擊!就無法避免以房地產作為「介質」進行的錢炒錢行為。

這實際是經濟領域的定點打擊,需要一系列的準備工作。

2017年1月至11月,全國一般公共預算收入共161748億元,同比增長8.4%,支出179560億元,同比增長7.8%。以算術平均的辦法來計算,全年的赤字率(財政赤字與GDP之比)也就在2.4%∼2.5%的範圍,遠低於去年3.82%的水平。只要地方政府別胡思亂想,好好過日子,比去年會好過得多,不至於在定點打擊的過程中被嚴重「誤傷」。所以,財政部扔下一句狠話:要堅決打消地方政府認為中央政府會「買單」(地方債務)的幻覺,堅決打消金融機構認為政府會兜底(金融機構壞賬爛賬)的幻覺。筆者認為這本是好意,這實際上是讓地方政府和金融機構嚴控槓桿率,謹慎借貸,因為只有財政和銀行等金融機構比較健康的時候,才能有效打擊影子銀行、網際網路金融。否則,影子銀行等還未夠著,貨幣緊縮政策先把地方財政和金融機構干趴下了,這不是好「買賣」。

另外就是共和國的「長子」們,不能在收縮貨幣的道路上率先倒下去。「長子」大部分集中在經濟產業鏈的上游,經歷了一年多的供給側改革之後,利潤率大幅上漲,家底豐厚了很多,應對一段時間的利率上升估計是沒問題了。

然後,「手術刀」又開始拿起:

首先,開始向影子銀行的主力軍——信託公司的不規範行為動手。中泰信託因存在剛兌和實際控制人不明問題,遭遇了監管風暴,公司新增集合信託業務被叫停,存續集合資金信託計畫不得再募集。公告中提到的原因是,中泰信託承諾信託財產不受損失或者保證最低收益,違反了信託公司管理辦法的相關規定。其實,不准承諾信託財產不受損失、不准承諾保底收益的規定一直就在那裡擺著,只不過業內形成了自己的潛規則,都承諾信託財產不受損失或保證最低收益,沒有任何一家信託公司敢於打破剛性兌付。現在,在監管風暴之下,一旦某家信託公司的某一個信託計畫出現實質性違約,讓投資人的錢打了水漂,那麼受連累的將是整個信託行業所有的信託產品,投資者會對目前20多萬億的信託總規模全部產生質疑。一旦出現擠兌,20萬億的「炸彈」被引爆,後果不知道會如何。

當今社會,購買理財產品已經成為很多人的家常便飯,但好時光已經過去了。

然後是網際網路金融。2去年12月27日,南京市公安局通過官方微博發布消息:錢寶網實際控制人張小雷因涉嫌違法犯罪,於2017年12月26日向南京市公安機關投案。目前,南京市公安機關正在開展調查。錢寶網到底是幹什麼的?此前公開資料顯示,錢寶網成立於2012年,自稱是「社交化+移動電商為主體的交易平臺」,最開始的商業模式是看廣告交押金得高收益,後來轉變為以微商、股權投資為主的承諾高額回報的平臺。多位業內人士表示,與以往出事的P2P平臺不同,錢寶網的業務似乎十分複雜,既像P2P,也像微商傳銷,還有類似龐氏騙局的股權投資。

所以,網際網路金融將遭遇大風暴。

寒風正在刮起——雲高風怒號!