【看中國2021年4月9日訊】3月,美債收益率大幅回升,年後美元「加息」80基點,觸發了新興國家資本外流的擔憂,新興國家拉響加息警報。烏克蘭率先加息至30%,緊接著,3月18日,巴西、土耳其宣布加息,3月19日,俄羅斯宣布加息。

4月,風雲突變,美債收益率連續下行。自4月1日至4月7日,十年美債收益率下行已超過10個基點。

加息警報解除了嗎?美債收益率為何下行?

一 通脹預期緩和

據美國約翰·霍普金斯大學實時數據,截至4月6日,全球新型冠狀病毒累計確診病例超過1.31億例,累計死亡近286.3萬例,其中美國累計確診已達3078.6萬例,累計死亡超55.5萬例,巴西累計確診約1301.3萬例,印度累計確診約1268.6萬例。較多地區新冠病例重現趨勢性增多跡象。加拿大總理稱加拿大正面臨「非常嚴重的第三波新冠疫情」。

多地接種者發生血栓甚至死亡,阿斯利康疫苗被指與腦血栓有聯繫,新冠疫苗的安全性受到質疑。疫情反彈影響之下,需求受到一定壓制,油銅走勢稍顯疲軟,通脹預期有所緩和。

通脹預期緩和,美債收益率就會有下行動力,資本市場壓力就會減小。筆者在年初就曾說過,如果疫情好轉,資本市場壓力就會倍增。相反,只有疫情惡化,資本市場壓力才會減少,這不,美股又度過了開心的一週。

二 加稅預期

為支持龐大的財政刺激計畫,拜登政府磨刀霍霍,準備向企業和富人加稅。白宮公布了加稅計畫細節,其中兩項是將企業所得稅稅率從目前的21%提高到28%;將美國企業海外子公司的「全球最低稅率」從目前的約13%提高到21%。

如果稅率夠高,稅收增加可以讓財政赤字缺口縮小,那麼債券發行量就會減少,如果市場預期債券供應量會減少,美債收益率就有下行動力。

三 警報解除?想多了

影響大宗商品走勢的無非是兩個因素:1)供需關係;2)資金投機。

經濟仍然萎靡,需求一直低迷,如果大宗走勢是由需求主導,2020年疫情至今大宗商品價格根本就不可能連創新高。實際上影響大宗商品價格的主要因素是資金太多,金融資產與實體資產比值已達到歷史峰值,大宗有炒作價值。

需求改善與否,其實只是一種催化劑。需求略有反彈,資金就會將大宗價格炒上天;而需求哪怕再萎靡,剛性需求總是不能少的吧?沒有其他東西好炒的時候,資金也可以炒剛需品的上游。剛需價格炒的再高,也有人捏著鼻子認。

無論需求改善與否,只要貨幣量(M2)還在這裡,長期通脹預期就肯定會走高(短期還是會受到需求影響,但已經進入易升難降階段)。從通脹預期來說,美債收益率上行之路距離終點尚遠。

再來說說加稅,美國的稅率可能高到覆蓋赤字缺口嗎?

稅率高,資金就會自動流向稅率低的國家。想要避免資金外流避稅,除非全球採取統一行動加稅,讓資金跑到那都躲不了加稅,但全球統一加稅,必然會壓制經濟效率,財政刺激的意義在哪裡?現在的全球經濟能接受統一加稅嗎?

從這點來說,美國加稅的作用必然是有限的,赤字缺口將通過四個途徑解決:

1)美聯儲赤字貨幣化。美聯儲購債就是印鈔,會推高通脹預期,進而推動市場加息,抬高美債收益率。

2)吸引海外美元回流購債。將迫使海外加息抑制美元回流。

3)加稅解決一部分。可以緩和美債收益率升高。

4)市場存量資金購買。存量資金購債會直接推高美債收益率。

大部分的赤字缺口仍然要靠發債來解決,加稅和海外美元回流只能緩解美債收益率走高。新增發債要麼靠赤字貨幣化來解決,要麼就要靠市場存量資金解決。前者會推高通脹預期抬高美債收益率,後者直接抬高美債收益率。

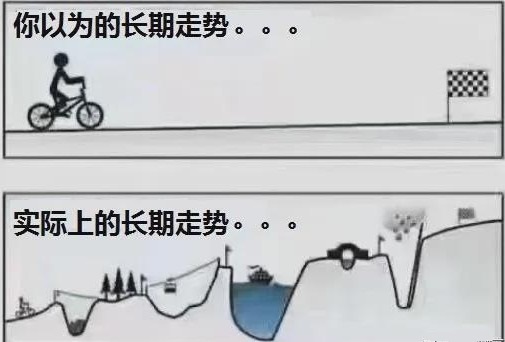

美債收益率長期看漲的走勢是確定的,唯一的問題是,長期走勢並不是單邊上漲——送個好圖:

美債收益率的預期走勢與實際走勢(作者博客)

其實,加息警報才剛剛拉響而已……

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。