【看williamhill官网 2020年8月7日讯】市场经济为什么有效率?

无非源自自愿交易过程中,一些隐藏信息逐步被透明化,新的信息使得市场能够及时发现错误,惩罚错误决策并纠正错误。

计划经济一个预设的前提就是计划制定者比市场掌握更多的信息,能更准确给出经济的正确走向,作出最有效率的资源配置;而市场经济一个预设的前提就是没有人能知道所有的信息,人们通过自愿交易试错,通过试错获得新的信息,通过新的信息发现错误,惩罚错误决策并纠正错误,人们相信市场会最终作出正确的决策,从而提升经济的效率。

这个世界似乎到处都是谬论,全球公认市场经济是效率的来源。但诡异的是,全球央行都预设了一个前提,就是自己比市场更加聪明,从而指定了经济发展的方向,并试图以货币政策影响经济去往指定的方向。

问题是,指定了方向的经济,还是市场经济吗?

央行们通过货币政策影响金融市场,通过金融市场影响实体经济,从而指定了实体经济的发展走向。

这是金融计划经济。

01 经典三周期嵌套

市场的优点从来不是它有多聪明,而是它有错就改。市场从来都不聪明,它一直在犯错,熊彼特的经典三周期嵌套理论就是市场犯错的明证。

个体只能从微观角度出发进行自愿交易,很难从宏观角度掌握所有的信息,微观角度积累的错误因素会在平稳运行一段长时间之后才能被市场发现,进而引导市场自行纠错。这个从犯错到被发现的时间间隔,就形成了经济周期。

在形成经济周期这个问题上,市场的关键信息缺陷就源自人是以历史判断未来,最终需求的阶段性上涨会被市场错误的认为是持续性上涨,进而刺激上游扩展产能增加备货,这又产生了投资需求,层层加码,经济进入加库存阶段,形成了经济周期的上升期。在多年之后,市场才会发现其认为需求会持续性上涨是个认知错误,然后进入纠错阶段,进入去库存阶段,形成经济周期的下行期。这个过程是市场自发形成的。

经济周期是市场经济的伴生物,也是市场经济的固有缺陷。

已经被确认的经济周期有三个类型:

1)库存周期,约3年

2)设备更新周期,约10年

3)房产周期,约20年

多种经济周期相互嵌套形成经济运转的多周期叠加模型。

02 情绪(金融)共振

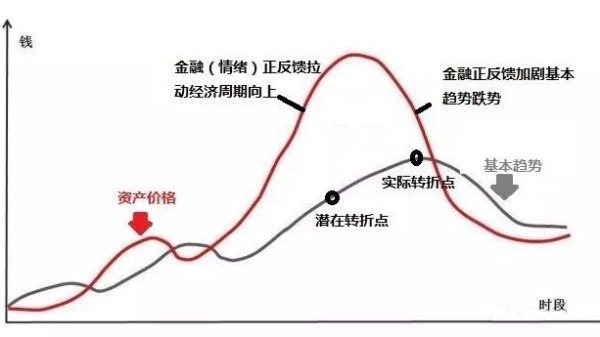

经典三周期嵌套是基于实体市场交易自发形成的,与情绪或金融的干扰没有关联。但情绪(主要作用于金融)可以形成对经济周期的干扰,狂热(恐慌)情绪与经济周期共振,可以加大经济周期的波动。

如果存在一段长时间的良好经济运行,那么基于人以历史判断未来的天性,人们就会认为未来的漫长岁月也必将是岁月静好,狂热情绪就可能被彻底点燃。狂热情绪会影响资产价格持续上涨,形成一种向上的金融正反馈,从而压制经济周期的下行力量,带动基本趋势继续向上,影响经济繁荣期拉长。

这种反馈关系,经典解释是索罗斯的反身性理论。

索罗斯的反身性理论(作者博客)

随着资产价格的持续上行,卖方的胃口终于得到满足,于是试图将资产变现获利,却发现潜在买方已经消失,恐慌的卖方会试图降价卖出,这又导致恐慌扩散,资产价格最终见顶,反向杀跌,向上拉动基本趋势的金融正反馈力量此时掉头向下,下压基本趋势。

人厌恶风险的天性会将狂热转化为力度更大的恐慌,这会导致资产价格跳崖式下行,并带动基本趋势大幅下行,影响经济周期萧条加深。特别恶劣的情况下,极度恐慌还会进烙印在一代人的记忆中,可以在很长一段时期压制经济表现。

荷兰郁金香泡沫、英国南海泡沫、美国1930年大萧条,一场典型的狂热泡沫总会伴随着深度的恐惧萧条,狂热有多热,萧条有多深。

03 金融计划经济

在1970年代以前的历史中,经济周期主要基于经典三周期嵌套模型和情绪共振,其形成过程为市场自发,央行是近代金融的产物,它在历史的早期没有什么存在感。但在1970年代之后,各国央行印钞失去黄金制约,央行已然成为扰动经济周期的重要力量,也是影响市场形成狂热情绪的重要力量。

随着印钞失去制约,各国央行货币政策猛虎出闸,各国央行默认立场就是自己比市场聪明,每逢市场恐慌下行,央行就会认为市场存在错误,就会主动以货币政策诱导市场贪婪力量,力图以情绪(预期)带动金融正反馈向上,用以压制经济周期的下行趋势。

随着央行力量增长,全球央行逐渐的不再允许市场就发现的问题进行自我修复,全球开始进入金融计划经济时代。

现代金融市场已经处于严重失效状态(图片来源:Fotolia)

金融计划经济严重扭曲了金融市场的激励机制,这种模式下,央行会对制造了系统性金融风险的大型机构予以奖励。央行明确示意市场在发生重大风险时会特别保护那些大型金融机构,市场立刻对央行的激励机制作出了反应。在美国,具有系统性重要地位的大机构总体融资优势(比其他小机构融资便宜),从2007年的60基点上升到2009年的80基点(数据源自格林斯潘)。

这种畸形的激励机制进一步加强了具有系统重要性大型金融机构的地位,而明显的融资优势也进一步刺激大型金融机构的冒险行为,这导致大型金融机构道德风险高居不下,道德风险问题屡屡被提及却从未被解决。根本原因就是央行激励机制扭曲了正常的市场激励机制。

错误的决策没有受到惩罚,必然就会有更大的错误发生。

更大的危机一直在酝酿。

04 现代金融市场基本失效

任何交易都会存在吃亏上当的可能性,实体市场交易主要集中于消费而非投资,人们交易获得的商品多数会被立刻使用,消费者使用过程中会迅速掌握商品信息,并迅速修正其购买行为。如果发现吃亏上当,消费者以牙还牙的心理会导致其主动将这个信息扩散,信息扩散会让更多人修正其购买行为,从而刺激市场惩罚机制运转,惩罚伪劣商品卖出方。

而金融市场并不相同,购买金融品并不是为了消费,而是为了投资增值,或者是为了寻找更大的傻子接盘。

人们购买金融品并不是为了立刻消费,这可能导致产品缺陷在很长时间内都不能被发现;也导致投资者在发现金融品存在缺陷时可能会刻意保守秘密,方便自己寻找更大的傻子接盘。

这些行为导致金融市场信息扩散度明显更差,不透明性更高,市场纠错机制起效需要更长时间。

虽然金融市场的纠错机制运行要比实体商品市场差得多,但有纠错机制肯定好过没有。只要市场还会针对错误决策作出严厉惩罚,那么金融市场的有效性起码还有一种最低层次上的保证。但是,在央行的干预下,金融市场的惩罚机制也失效了,央行不允许市场惩罚具有系统性重要地位的大型金融机构。

既无法及时纠错,也没有相应的惩罚机制!试问金融市场的效率从何而来?

金融的最终目的应该是把一个国家的储蓄(或国外借来的资金)转变为对工厂、设备和人力资源的投资,提升实体企业劳动生产率,并从中分得一杯羹,从而实现双赢。

但失去了市场惩罚机制,绝大多数的金融创新的目的再非仅局限于分得一杯羹,而是为了更大程度的增加信息不透明性,以便实现贱货贵卖,很多的金融衍生品甚至连监管机构都弄不明白,何况是普通投资者。

然而,贱货贵卖这种行为无法增加任何一点点的经济效率,反而徒增损耗。

非常肯定的是,现代金融市场已经处于严重失效状态,已经严重羁绊了世界经济的效率。

05 赌上主权信用

2008年次贷危机之后,“直升机”伯南克写了一本书叫《行动的勇气》,试图论证自己行动的正确性。但是,你只从书名也可以发现,伯南克的潜意识就是他比市场更聪明,从而有勇气制止市场的错误,抑制了市场恐慌。

然而,市场恐慌本就是市场纠错手段的一种,试问没有恐慌,永远乐观,市场如何纠错?

伯南克如何制止了市场的恐慌?

说到底无非就是赌上主权信用,以主权信用扩张替代私人信用收缩,补充因市场恐慌而蒸发的流动性,刺激市场狂热压制恐慌。

这实际上已经是各国央行面对金融风险时的标配手段。

本文到现在为止,相信读者已经理清了一个基本事实,就是经典三周期嵌套模型可以被自发的市场狂热情绪拉长,而央行赌上政府信用又可以人为的将狂热情绪周期继续拉长,这就是经济风险为什么可以被一拖再拖,久不爆发的原因。

难道这种行为没有后果吗?

后果相当可怕,无论市场经济还是计划经济,错误就是错误,纠错机制终会发生作用。

既然上了主权信用,那么当纠错机制最终爆发之时,就会直接输掉主权信用。赌上主权信用来解决经济危机的标配是主权货币危机!

黄金,世界上天然的货币,主权货币的照妖镜。

2020年1月1日,笔者发文预判年内黄金将破2000美元/盎司。至2020年8月5日,预判彻底兑现。黄金的爆发让主权货币现出原形,主权货币危机呼之欲出!

而金融计划经济,也将最终承受其恶果!