【看williamhill官网 2021年3月31日讯】3月18日,巴西央行宣布加息75个点,最终达到2.75%,打响了全球央行加息的第一枪。当天晚上,土耳其央行也紧随其后,宣布关键利率上调200个基点,最终达到19%,成为全球第二个加息的国家。19 日,俄罗斯央行宣布加息25个点,上调关键利率0.25个百分点,最终达到4.5%。

三个国家加息的原因都是通胀:今年1月、2月,俄罗斯的通胀率是5.2%、5.7%;巴西是4.56%、5.2%;土耳其是14.97%、15.61%。

三个国家通胀的主要推动力都是食品价格:

今年1月,土耳其食品价格同比上涨了18%;巴西地理统计局的数据显示,仅仅去年1-11月间,巴西食品价格上涨了16%,作为主食的大米和黑豆价格涨幅分别达到70%和40%;2020年俄食品价格平均上涨5.2%,砂糖涨幅最大,达64%,葵花籽油上涨26.2%,米、豆上涨20.8%,鸡蛋上涨18%,水果和蔬菜上涨16.3%,通心粉上涨12.9%。今年1月俄食品消费价格同比上涨7%,打破近五年纪录。

2020年俄罗斯、巴西、土耳其的GDP增长率分别是-3.1%、-4.1%、1.9%,虽然2021年国际机构对全球经济的预期向好,但疫情随时可能反复,国际产业链加速脱钩,很容易再次诱发债务问题,即随时可能打破这种向好的预期,在经济增长尚有巨大不确定性的今天被迫加息,都是食品和农产品惹的祸!

有一个不变的历史规律是,大瘟疫之后必有大饥荒,背后的逻辑就是瘟疫大流行的背后反应的是太阳光照强度的变化,让农牧业生产的条件趋于恶化,同时瘟疫又会导致生产链中断,这对于十分脆弱的农牧业产业链影响最大,等等。去年疫情刚刚爆发时,笔者就曾经谈论过这个问题,当然更多人认为是一派胡言,现在,随着农产品价格全线上涨,已经绷紧了整个世界的神经。

疫情爆发之后,标准普尔全球农业指数在过去的9个月连续上涨,达到7年来的最高水平。去年中就有哈萨克斯坦(禁止部分谷物和油脂出口)、乌克兰(实施出口配额制度)、俄罗斯(对出口谷物加税)等农作物出口国限制农作物出口的报道。而越南是传统的大米出口国,今年却到印度去购买大米。这些行为都会导致谷物的国际交易量下降、推动价格上涨,所以,国际谷物价格在过去6-9个月中都已经出现了大幅上涨,其中高粱涨幅最为明显,涨幅超过八成,下图是大豆价格走势,过去几个月也可以用飙涨来形容。

过去9年来国际大豆价格走势(网络图片)

现在就遇到了一个完全可以推断的问题,当国际农产品价格经过一段时间段的上涨之后,就会刺激更多国家的食品价格加速上涨,那些农产品出口国为了避免本国陷入动荡(食品价格加速上涨会让穷人陷入绝境,永远是社会动荡的主要源头),就会加入到限制农产品出口国的行列中。

俄罗斯在今年进一步加大了限制农产品出口的力度,根据报道,从3月1日起,俄罗斯小麦出口税从25欧元提高到50欧元,玉米(25欧元)和大麦(10欧元)的出口关税将于3月15日生效。国际交易量下降,是俄罗斯可以提高出口关税的基础,这进一步推动价格。

阿根廷也是国际上重要的农产品出口国之一。过去一年,阿根廷水果涨价228%,土豆涨价114%,肉类涨价103%,为了维护社会稳定,阿根廷未来很可能会加入限制农产品出口的行列,细微的差异是采取加关税的措施还是实施配额制度。阿根廷为全球最大的豆粕出口国,在全球豆粕贸易中占了40%以上的份额,williamhill官网 已经开始调整豆粕在猪饲料中的比重,预示着阿根廷限制谷物出口的预期肯定不是空穴来风。一旦阿根廷对豆粕出口实施配额,将推动全球肉类价格。

巴西几乎就是个大号的阿根廷,是世界上最重要的农产品出口国之一,随着食品价格的上涨,特别是阿根廷开始限制谷物出口后,巴西内部的食品价格压力就会加大,大概率会紧跟阿根廷。

巴西阿根廷在世界谷物、肉类市场的影响力极大,一旦它们有所动作的时候很可能诱发恐慌,这是必须注意的事情。

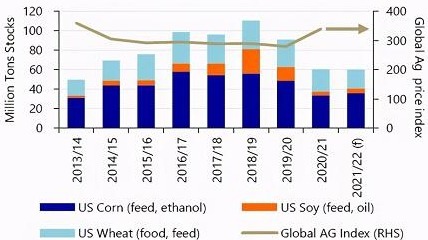

当越来越多的谷物出口国为了避免本国陷入社会动荡、加入到管制出口的行列中之后,就会不断消耗全球谷物价格的基石——美国的库存,下图为美国玉米、小麦、大豆库存的变化情况,已经下降到多年来的低水平:

近期美国玉米、小麦、大豆库存的变化情况(网络图片)

美国是全球最重要的农作物出口国,不是之一,美国加拿大是全球最重要的种植区和谷物出口地,美加的肉类价格也在快速上涨,一旦出现限制农产品、肉类出口的风声,市场的所有“信心”都会崩溃。

这意味着什么哪?意味着过去三十年的思维逻辑彻底转变了。

在以前说过,为何过去三十年人们投资的热情不断高涨?根源在于苏联解体之后,世界进入了低利率的国际环境,无论出现经济问题还是资产价格面临危机的时候,央行就可以通过放水拯救经济和资产价格,也就让央行显得战无不胜,也让所有人有了央行依赖症。当央行战无不胜的时候,人们的投资热情就会不断高涨,到今天,不谈论投资的基本上都已经称不上是地球人了。

当谷物开始出现紧平衡甚至出现短缺之后,以食品推动的通胀就会不断发展,此时,经济低迷或资产价格面临危机的时候,央行还拿什么拯救?这就是巴西、土耳其、俄罗斯加息给人们的启示,虽然疫情还可能会反复,虽然产业链断裂随时在世界上诱发各种债务危机,但基于食品价格的不断上涨威胁到社会稳定,就只能进入加息的节奏,这意味着他们正式进入了滞胀的轨道。

美国等发达国家,基于食品推动的通胀还未成患,还未威胁到社会稳定,就让美联储还在信誓旦旦地向市场保证货币政策还会在很长时间内保持宽松,实际上也在等待滞胀的到来。他们希望经济尽快复苏,甚至期待经济复苏的速度快于通胀发展的速度,就可以实现高增速高通胀,这对于解决美国政府的高债务率问题是最有利的,也是唯一的路径。

为什么大家只能期待滞胀?

货币是什么?它反应了一国整体的信仰。

从某种含义说,当今世界还保留信仰的国家可能只剩下瑞士了。

前些年,瑞士反对党曾经提出给所有居民发钱的提案,这明显是政客用财政收买选票的把戏,是从选民身上拔毛(征税)然后用于收买选民,但这种做法会得到无数希望不劳而获的人的支持(话很难听,但本质如此)。但通过全民公投之后,瑞士人拒绝了这个提案,意味着瑞士人在整体上不接受不劳而获,更不接受政客的把戏,他们愿意坚守自己传统的价值。

对于瑞士这样的信仰明确的国家,就会保持传统的淳朴理念,居民一般都会十分警惕在经济活动中加杠杆。如果我们仔细观察就会发现,现代社会的经济危机基本都是杠杆带来的,所以瑞士这样的国家也很少出现经济危机、资产价格危机。

坚守传统价值既可以减少经济危机的风险,政客又难以通过财政手段收买选民,国家财政就是极为健康的,货币的价值就十分稳定,所以瑞士的通胀率长期为零。这让仅有八百万人口的瑞士的综合竞争力在很多年份超过美国日本英国德国法国等大国,位居世界第一。

结论是,一个国家的信仰明确,货币价值就稳定,就不会有通胀和滞胀。

相反,当代社会的绝大多数国家,一旦遇到社会问题、经济增长问题、资产价格问题的时候,第一个想法(或许还是唯一的想法)就是透支财政,所以我们现在最熟悉的一个词汇就是“财政刺激”,也就看到疫情爆发之后美国加拿大欧洲等很多国家对财政进行大幅透支,造成政府债务率暴涨,美国三轮的纾困法案已经增加了5万亿美元的政府债务!

这实际是信仰丧失的结果,当信仰丧失之后,解决各种问题都只能依赖财政支出(在2020年大选中,民主党、共和党都提出对居民进行补助的法案,目的都是收买选民,选民也接受这种收买,与瑞士形成鲜明的对比),这就形成对货币信用的透支。在世界环境稳定、经济稳定的时期,这种透支或许还不会带来通胀恶化的后果,苏联解体之后的三十年就是这样的国际环境。但客观环境变化之后,就会陷入滞胀。这种滞胀的成因在本质上是居民整体信仰丧失导致货币信用丧失的结果,现在谷物价格的上涨、再加上长期的滥发货币(政府债务负担沉重)就是将全球绝大多数国家推入滞胀的推手。

国家有信仰,货币信用就稳定,通胀就可以长期稳定在零附近,经济发展的基础稳固,国家综合竞争力强;国家失去信仰,货币信用就会持续流失,最终就只能进入滞胀的轨道!

这就是今天,多数新兴国家已经钻进了滞胀的大门,发达国家正排队等待。

只有长期的恶性通胀对社会造成残酷的打击,导致重大灾难之后,人类才会从整体上认识信仰的宝贵并回归信仰,推动整个社会建立价值稳定的货币,这永远是不变的规律。一战二战之后德国遭遇了超级通胀,最终德国人建立了二战之后异常坚挺的德国马克,今天的德国依旧是对透支财政(制造通胀)异常反感的国家。巴西、阿根廷在上世纪八九十年代出现了超级通胀,让整个国家陷入贫困,最终在九十年代中期建立了与美元汇率绑定为1:1 的雷亚尔、比索货币体系(但这些货币体系稳定了五年左右就再次崩溃)等等。世界和各国都处在这种不断的循环之中。

货币贬值、通胀、滞胀、杠杆集中断裂导致的经济危机等等,他们本质上都是信仰不断丧失所留下的影子。

当今时代,是世界主要国家都在“理直气壮”地、变本加厉地进行财政透支(财政刺激)的时代,旗号都很高大上,不是为了刺激经济就是为了保护民生,期待通过透支财政来解决所有社会问题,本质都是信仰加速下滑之后的遮羞布,我们可以期待未来有什么样的结果?